W gąszczu inicjatyw i programów unijnych znajdują się też takie, którym Komisja Europejska, ze względu na ich istotność, nadała imiona. Dzięki nim, inicjatywy takie jak Jessica, Jaspers, Jasmine czy Jeremie wydają się bardziej swojskie i bliższe potencjalnemu odbiorcy. Czy tak jest w rzeczywistości?

Nadrzędnym celem powołanej do życia w 2007 r. inicjatywy JEREMIE jest zwiększenie konkurencyjności gospodarek europejskich poprzez ułatwienie dostępu przedsiębiorstwom ze sektora małych i średnich przedsiębiorstw do szerokiego spektrum dobrych jakościowo, szeroko dystrybuowanych i dostosowanych do potrzeb MŚP pozadotacyjnych instrumentów finansowych, wśród których wymienić można m.in. mikrokredyty, mikropożyczki, poręczenia, gwarancje itp. Zgodnie z założeniami koncepcyjnymi, inicjatywa Jeremie zakłada skoncentrowanie się na mikro i małych firmach, znajdujących się we wczesnych fazach rozwoju, które co do zasady są wykluczone z dostępu do finansowania zewnętrznego.

Rewolwing jest efektywny

Podobnie jak w przypadku innych instrumentów inżynierii finansowej propagowanych przez Komisję Europejską oraz Europejski Bank Inwestycyjny, jednym z celów inicjatywy Jeremie jest propagowanie nowego schematu wykorzystania środków publicznych, zakładającego odejście od tradycyjnego, bezzwrotnego finansowania dotacyjnego na rzecz mechanizmów rewolwingowych, zapewniających znacząco wyższą efektywność wykorzystania środków finansowych. Dzięki odnawialności instrumentów oferowanych w ramach inicjatywy Jeremie możliwe będzie osiągnięcie efektu mnożnikowego, zwielokrotniającego korzyści płynące dla małych i średnich przedsiębiorstw oraz gwarantującego ciągłość i stabilność systemu wsparcia.

Co istotne, inicjatywa Jeremie nie powinna być w żadnym wypadku traktowana jako konkurencja dla dotacyjnych instrumentów wsparcia oferowanych w ramach regionalnych programów operacyjnych. Jej rolą, poza zapewnieniem dodatkowych form finansowania, jest zwiększenie możliwości absorpcji środków ukierunkowanych dla podmiotów z sektora małych i średnich przedsiębiorstw w ramach programów regionalnych. Realizacja projektów współfinansowanych ze środków regionalnych programów operacyjnych wymaga każdorazowo wniesienia przez beneficjenta wkładu własnego w wysokości do 50 proc. planowanych kosztów kwalifikowanych przedsięwzięcia. Konieczność zapewnienia wkładu własnego - który mogą stanowić również zewnętrzne źródła finansowania, w tym kredyty, jest jednym z największych wyzwań przed jakim stają podmioty z sektora MSP planujące realizację inwestycji współfinansowanych ze środków europejskich. Z pomocą przychodzi właśnie inicjatywa Jeremie, oferująca relatywnie łatwe i tanie finansowanie zewnętrzne, pozwalające stworzyć odpowiedni montaż finansowy przedsięwzięć realizowanych przez małe i średnie przedsiębiorstwa.

Jak zbudowany jest system

| Nie wiesz jak pozyskać fundusze UE? Chciałbyś skorzystać z fachowej porady? Skontaktuj się z doradcą i zdobądź fundusze z UE! |

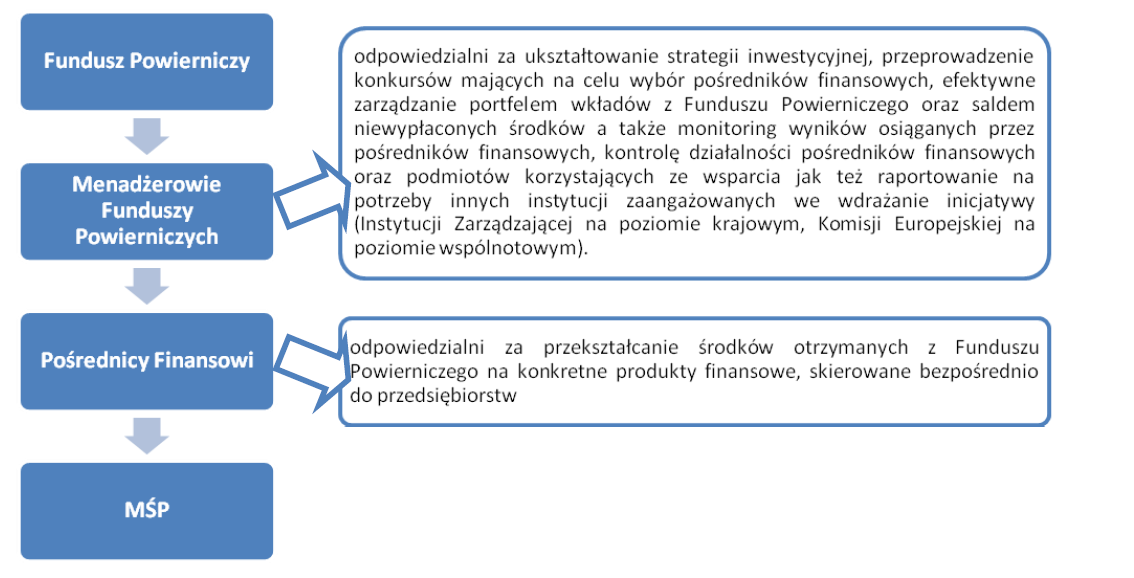

Inicjatywa Jeremie wdrażana jest w Polsce przy wykorzystaniu regionalnych programów operacyjnych. Środki dostępne w jej ramach stanowią wyodrębnioną część programów regionalnych, przeznaczonych na szeroko rozumiany rozwój przedsiębiorczości. Co ciekawe, Polska jest jedynym krajem spośród nowych członków UE, który zdecydował się na wdrażanie inicjatywy na szczeblu regionalnym. Schemat wdrażania inicjatywy zakłada w pierwszej kolejności przekazanie środków z RPO do wyodrębnionego Funduszu Powierniczego, który jest zarządzany przez wyspecjalizowany podmiot - Menadżera Funduszu Powierniczego. Następnie Menadżer Funduszy Powierniczych, zgodnie ze swoją strategią inwestycyjną, dokonuje w trybie konkursowym wyboru pośredników finansowych (mogą nimi zostać banki, fundusze pożyczkowe i poręczeniowe, fundusze venture capital itp.), do których przekazywane są środki zgromadzone w Funduszu Powierniczym.

Dzięki tym środkom pośrednicy finansowi uruchamiają zwrotne instrumenty finansowe skierowane do podmiotów z sektora MSP. Co istotne, w przeciwieństwie do instrumentów dotacyjnych, środki zainwestowane w ramach inicjatywy Jeremie mogą być wielokrotnie wykorzystywane - zwrócone do Funduszu Powierniczego są reinwestowane i ponownie kierowane do pośredników finansowych, zwielokrotniając tym samym wielkość wsparcia kierowaną do sektora MŚP. Mechanizm funkcjonowania instrumentów inżynierii finansowej zakłada, że po zakończeniu obecnego okresu programowania, regionalne instytucje zarządzające będą miały możliwość określenia dalszej strategii działania Funduszu Powierniczego - środki zgromadzone w Funduszu będą mogły być wycofane lub też Fundusz będzie mógł kontynuować swoją działalność.

Inicjatywa Jeremie wdrażana jest w Polsce ramach regionalnych programów operacyjnych sześciu województw: dolnośląskiego, kujawsko-pomorskiego, łódzkiego, pomorskiego, wielkopolskiego i zachodniopomorskiego. Środki Europejskiego Funduszu Rozwoju Regionalnego przeznaczone na realizację inicjatywy Jeremie w Polsce stanowią kwotę około 330 mln euro. W każdym z województw wytypowano odrębne działanie w ramach regionalnego programu operacyjnego służące do wdrażania inicjatywy, dokonano wyboru Menadżera Funduszu Powierniczego, który w toku konkursów wyłonił pośredników finansowych. Menadżerem Funduszy Powierniczych w pięciu regionach został specjalizujący się w obsłudze instrumentów inżynierii finansowej Bank Gospodarstwa Krajowego. W województwie kujawsko - pomorskim w rolę MFP wcielił się z kolei Kujawsko-Pomorski Fundusz Pożyczkowy.

Jakie projekty mogą liczyć na wsparcie?

Charakter projektów mogących liczyć na wsparcie w ramach inicjatywy Jeremie determinuje strategia inwestycyjna Menadżera Funduszu Powierniczego, podlegająca akceptacji przez instytucję zarządzającą, odpowiadająca założeniom działania w danym RPO, w ramach którego realizowana jest inicjatywa Jeremie w regionie. Z uwagi na fakt dominującej pozycji Banku Gospodarstwa Krajowego w polskim systemie wdrażania inicjatywy Jeremie, istotnym wydaje się skoncentrowanie na strategii inwestycyjnej tego właśnie podmiotu. BGK dość szeroko określa katalog potencjalnych projektów mogących ubiegać się o skorzystanie z finansowania oferowanego w ramach inicjatywy Jeremie. Co do zasady o wsparcie ubiegać się mogą wszystkie podmioty posiadające status MSP, realizujące inwestycje rozwojowe, zakładające m.in. zakup, budowę lub modernizację obiektów produkcyjnych, usługowych lub handlowych; wdrażanie nowych rozwiązań technicznych lub technologicznych w przedsiębiorstwie; tworzenie nowych miejsc pracy; zakup maszyn, urządzeń; inne cele gospodarcze przyczyniające się do rozwoju przedsiębiorstwa. BGK, mając na uwadze konieczność uelastycznienia oraz dopasowania oferty do potrzeb podmiotów gospodarczych, przyjął w swojej strategii dwustopniowy podział instrumentów inżynierii finansowej:

-

Generalny produkt finansowy, rozumiany jako grupa instrumentów finansowych zdeterminowana ze względu na rodzaj instrumentu finansowego oraz typ pośrednika finansowego. Generalnymi produktami finansowymi założonymi w strategiach inwestycyjnych BGK są m.in.: reporęczenia dla funduszy poręczeniowych, pożyczki globalne dla funduszy pożyczkowych, poręczenia portfelowe dla banków, pożyczki globalne dla banków, wsparcie kapitałowe funduszy transferu technologii, wsparcie kapitałowe funduszy typu „mezzanine”. To właśnie w ramach tych grup produktowych ogłaszane są konkursy dla pośredników finansowych.

Generalny produkt finansowy, rozumiany jako grupa instrumentów finansowych zdeterminowana ze względu na rodzaj instrumentu finansowego oraz typ pośrednika finansowego. Generalnymi produktami finansowymi założonymi w strategiach inwestycyjnych BGK są m.in.: reporęczenia dla funduszy poręczeniowych, pożyczki globalne dla funduszy pożyczkowych, poręczenia portfelowe dla banków, pożyczki globalne dla banków, wsparcie kapitałowe funduszy transferu technologii, wsparcie kapitałowe funduszy typu „mezzanine”. To właśnie w ramach tych grup produktowych ogłaszane są konkursy dla pośredników finansowych. - Produkt finansowy, rozumiany jako grupa instrumentów finansowych, w ramach generalnego produktu finansowego, wyróżniona ze względu na szczególne kryteria beneficjenta końcowego (wartość udzielonego wsparcia, rodzaj i lokalizacja wspieranej działalności) oraz udziału własnego pośrednika finansowego. Dla przykładu dla funduszy pożyczkowych przewidziano następujące produkty finansowe: mikropożyczka (do 100 tys. zł), pożyczka (do 200 tys. zł). Tego typu instrumenty stanowią końcową ofertę pośredników finansowych, skierowaną do przedsiębiorców zainteresowanych skorzystaniem z preferencyjnego finansowania oferowanego w ramach inicjatywy Jeremie.

Korzyści dla przedsiębiorców

Za sprawą inicjatywy Jeremie, nakierowanej na wsparcie przedsiębiorczości wśród małych i średnich firm, stanowiących motor napędowy europejskiej gospodarki, znaczącej poprawie ulega dostęp sektora MSP do zewnętrznych źródeł finansowania, w tym także finansowania w formie kapitału podwyższonego ryzyka. Jak pokazują badania rynkowe, podmioty z sektora MSP, zwłaszcza we wczesnej fazie rozwoju, z powodu braku historii kredytowej lub niewystarczającej ilości zabezpieczeń, mają utrudniony dostęp do tradycyjnych form finansowania oferowanych na warunkach komercyjnych. Zastosowanie zwrotnych mechanizmów finansowania, w przeciwieństwie do jednorazowych, bezzwrotnych gwarancji, zapewnia ponadto większą efektywność wykorzystania środków, a dzięki efektowi mnożnikowemu pozwala na objęcie wsparciem znacząco szerszej grupy przedsiębiorstw. Dzięki wdrażaniu inicjatywy na szczeblu regionalnym, jest ona dostosowywana do wymagań lokalnych przedsiębiorców, w związku z czym oferta poszczególnych pośredników finansowych może być dostosowana do specyficznych potrzeb końcowych odbiorców.

Specyfika wdrażania inicjatywy Jeremie oraz jej regionalny charakter sprawiają, iż oferta poszczególnych pośredników finansowych oraz warunki oferowanych przez nich instrumentów mogą się różnić. Niemniej jednak wszystkie oferowane w ramach inicjatywy Jeremie instrumenty finansowe charakteryzują się preferencyjnością i dużą elastycznością.

W celu wskazania preferencyjnych warunków jakimi charakteryzują się produkty finansowe Jeremie istotne wydaje się wskazanie przykładowych instrumentów oferowanych przez pośredników finansowych. Do analizy wytypowaliśmy województwo wielkopolskie, które jako pierwsze w Polsce uruchomiło inicjatywę Jeremie.

Jak to działa w Wielkopolsce

Masz problem prawny lub finansowy? Napisz do ekspertów Bankier.pl |

Ze względu na decentralizację procesu udzielania wsparcia finansowego w ramach inicjatywy Jeremie na poziom pośredników finansowych podmioty zainteresowane uzyskaniem wsparcia pierwsze kroki powinny kierować do pośredników finansowych. Dzięki pożyczkom globalnym uzyskanym w toku postępowań konkursowych organizowanych przez Menadżerów Funduszy Powierniczych, mogły one zwiększyć swój kapitał pożyczkowy i poręczeniowy, zwiększając tym samym znacząco swoją ofertę oraz polepszającej jej warunki. Jeżeli chodzi o samą procedurę występowania z wnioskiem o uzyskanie wsparcia finansowego, jest ona każdorazowo doprecyzowana przez danego pośrednika finansowego, jednak co do zasady nie odbiega znacząco od procedur dotyczących ubiegania się o analogiczne instrumenty finansowe spoza inicjatywy Jeremie. Wnioskując o udzielenie wsparcia finansowego wnioskodawca jest zobligowany do złożenia wniosku o udzielenie pożyczki lub poręczenia wraz z kompletem wymaganych załączników, wśród których wymienić można m.in. informacje o planowanym projekcie, komplet stosownych oświadczeń, dane finansowe podmiotu ubiegającego się o wsparcie, upoważnienie do uzyskania informacji z BIG, oświadczenie o niekaralności itp.

Jeremie to sprawdzian

Ogólna kwota środków, jaka została udostępniona Menadżerom Funduszy Powierniczych na mocy umów finansowych zawartych z instytucją zarządzającą regionalnym programem operacyjnym, przekazywana jest pośrednikom finansowym w wyniku kolejno ogłaszanych konkursów. Umożliwia to płynne stymulowanie rynku, odpowiadanie na potrzeby zgłaszane przez lokalnych przedsiębiorców oraz dostosowywanie parametrów instrumentów finansowych do aktualnej sytuacji rynkowej. Dla przykładu, w przypadku województwa wielkopolskiego Fundusz Powierniczy JEREMIE Województwa Wielkopolskiego przeprowadził dotychczas 4 konkursy, w których planował rozdysponować ponad 500 mln zł (tj. całość dostępnego budżetu). W ramach dwóch rozstrzygniętych już konkursów podpisano umowy operacyjne z pośrednikami finansowymi na łączną kwotę 140 mln zł.

Szeroko komentowane plany Komisji Europejskiej dotyczące odejścia w ramach przyszłej perspektywy finansowej od finansowania dotacyjnego na rzecz finansowania zwrotnego, nakazują przypuszczać iż inicjatywa Jeremie, podobnie jak inne instrumenty inżynierii finansowej stanowią sprawdzian generalny przed tym, co czeka Polskę i polskie regiony w przyszłym okresie programowania. Dlatego też doświadczenie zdobywane obecnie przez sześć polskich regionów może okazać się w przyszłości bezcenne. O dużym zainteresowaniu podmiotów finansowaniem oferowanym w ramach inicjatywy Jeremie, wskazującym jednocześnie na lukę rynkową w ofercie elastycznych i jednocześnie prostych instrumentów finansowych odpowiadających potrzebom MŚP, świadczą statystyki wdrażania inicjatywy. Według danych Ministerstwa Rozwoju Regionalnego na koniec lipca 2011 r. Menadżerom Funduszy Powierniczych przekazano ponad 1,7 mld zł (w tym 1,36 mld zł udziału Europejskiego Funduszu Rozwoju Regionalnego). W ramach tych środków podpisano ponad 1350 umów z ostatecznymi odbiorcami o wartości ponad 114 mln zł. Wartości te wskazują z jednej strony na olbrzymi potencjał drzemiący w inicjatywie Jeremie, z drugiej zaś pokazują silną potrzebę propagowania inicjatywy wśród potencjalnych odbiorców, którzy mimo przyjaznej nazwy instrumentu, nie zawsze mają świadomość jakie korzyści skrywa akronim Jeremie.

Inicjatywa JEREMIE (ang. Joint European Resources for Micro-to-Medium Enterprises) jest wspólną inicjatywą Dyrekcji Generalnej ds. Polityki Regionalnej oraz Europejskiego Funduszu Inwestycyjnego (EFI), z udziałem Europejskiego Banku Inwestycyjnego (EBI).

Jeremie w Polsce

Wsparcie w ramach Jeremie dostosowane jest do potrzeb lokalnych przedsiębiorców. Warunki uzyskania poręczenia albo gwarancji mogą się w poszczególnych województwach różnić.

Jak jest zbudowana inicjatywa Jeremie

Gdzie po wsparcie JEREMIE

| Województwo / Łączna alokacja (PLN) | Działanie RPO | Menedżer Funduszu Powierniczego | Pośrednicy finansowi | |

| Oferujący pożyczki | Oferujące poręczenia | |||

| dolnośląskie 405,7 mln PLN | 1.3 RPO WD „Wsparcie odnawialnych instrumentów finansowych dla MŚP” | Dolnośląski Fundusz Powierniczy BGK Oddział we Wrocławiu |

|

|

| kujawsko - pomorskie 39,8 mln PLN | 5.1 RPO WKP „Instytucje otoczenia biznesu, schemat: Fundusz Powierniczy JEREMIE” | Kujawsko-Pomorski Fundusz Pożyczkowy |

|

|

| łódzkie 189 mln PLN | 3.4 RPO WŁ „Rozwój otoczenia biznesu” | Łódzki Regionalny Fundusz Powierniczy BGK Oddział w Łodzi |

| - |

| pomorskie 287,4 mln PLN | 1.3 RPO WP „Pozadotacyjne instrumenty finansowe dla MŚP” | Fundusz Powierniczy JEREMIE Województwa Pomorskiego BGK Oddział w Gdańsku |

|

|

| wielkopolskie 501,3 mln PLN | 1.3 WRPO „Rozwój systemu finansowych instrumentów wsparcia przedsiębiorczości” | Fundusz Powierniczy JEREMIE Województwa Wielkopolskiego BGK Oddział w Poznaniu |

Polska Fundacja Przedsiębiorczości - Oddział w Poznaniu

|

|

| zachodniopomorskie 280 mln PLN | 1.3 RPO WZ „Zaawansowane usługi wsparcia dla przedsiębiorstw” | Zachodniopomorski Fundusz Powierniczy JEREMIE BGK Oddział w Szczecinie |

|

|

Pożyczki Jeremie w Wielkopolsce

| Wielkopolska Agencja Rozwoju Przedsiębiorczości | Polska Fundacja Przedsiębiorczości | ||

| Pożyczka Start Up | Pożyczka Standard | ||

| Okres funkcjonowania na rynku pożyczkobiorcy | do 12 miesięcy | powyżej 12 miesięcy | powyżej 3 miesięcy |

| Oferowana kwota pożyczki | 10 - 300 tys. PLN | 10 - 1000 tys. PLN | do 250 tys. PLN |

| Maksymalna długość trwania pożyczki | do 5 lat | do 5 lat | |

| Okres karencji | 6 miesięcy | 6 miesięcy | |

| Oprocentowanie | 8,26% (stopa procentowa kalkulowana na podstawie stopy bazowej KE (aktualnie 4,26%) oraz marży) | 5,26% (stopa procentowa kalkulowana na podstawie stopy bazowej KE (aktualnie 4,26%) oraz marży) | według stopy referencyjnej, obowiązującej w dniu zawarcia umowy pożyczki plus maksymalnie 3 pkt. proc. marży w stosunku rocznym |

| Prowizja za udzielenie pożyczki | 1% | brak | |

| Wkład własny | min. 10% | min. 15% | min. 10% |

| Dodatkowe opłaty | 200 PLN kaucji za rozpatrzenie wniosku (podlega zwrotowi w przypadku zawarcia umowy pożyczki) | opłata manipulacyjna w wysokości do 5,0% kwoty przyznanej pożyczki | |

| Forma spłaty | Raty stałe Raty malejące Spłata balonowa | Raty malejące (stała rata kapitałowa, malejąca rata odsetkowa) | |

| Zabezpieczenia | m.in. weksel własny in blanco, poręczenie wekslowe, poręczenie wg prawa cywilnego, gwarancje bankowe, sądowy zastaw rejestrowy na środkach transportu drogowego, cesja praw z polisy AC zastawianego środka transportu, hipoteka na nieruchomości, cesja praw z polisy ubezpieczenia nieruchomości, cesja wierzytelności z lokaty bankowej | m.in. weksel in blanco, poręczenie funduszu poręczeń kredytowych, poręczenie przez osoby trzecie, hipotekę czy też przewłaszczenie | |

Poręczenia Jeremie w Wielkopolsce

| Fundusz Rozwoju i Promocji Województwa Wielkopolskiego | Samorządowy Fundusz Poręczeń Kredytowych | |

| Maksymalna kwota poręczenia | Maksymalna kwota poręczenia nie może być wyższa niż 5% kapitału zakładowego Funduszu. Fundusz ustalił również limity odpowiedzialności, odpowiadające kwotom nie większym niż 70% kwoty udzielonego kredytu lub pożyczki bankowej bądź 50% kwoty udzielonej pożyczki przez instytucję finansową inną niż bank | 450 tys. PLN lub 70% wartości kredytu |

| Maksymalny okres poręczenia | 5 lat | 5 lat |

| Opłaty i prowizje | Stała opłata za rozpatrzenie wniosku o udzielenie poręczenia - 100 PLN Opłaty prowizyjne od 0.5% do 2.5% kwoty poręczenia w zależności od okresu trwania poręczenia. | Prowizja za udzielenie poręczenia, uzależniona została od okresu, rodzaju spłaty i rodzaju poręczanego kredytu. Parametry prowizji w ramach poręczenia JEREMIE są znacząco korzystniejsze niż w przypadku klasycznych poręczeń znajdujących się w ofercie SFPK: wartość prowizji wynosi zawsze 0,5%, przy jednoczesnym braku kwoty minimalnej prowizji (ustalonej dla klasycznych poręczeń na poziomie 230 PLN). |

Łukasz Kościjańczuk, starszy konsultant w firmie Accreo Taxand